Sartorius cierra el año 2020 con un fuerte crecimiento

La dirección del grupo eleva el objetivo de ventas para 2025 a unos 5.000 millones de euros

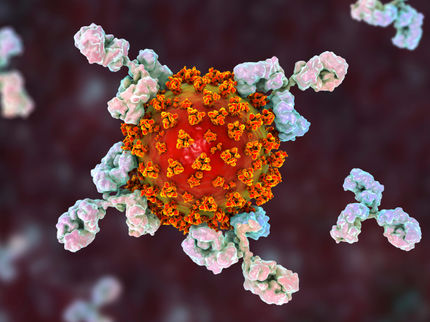

Según las cifras preliminares, Sartorius registró un alto crecimiento en 2020 debido al fuerte desarrollo orgánico, varias adquisiciones y el impulso adicional del negocio relacionado con la pandemia de coronavirus. El Grupo cerró el año con significativas tasas de crecimiento de dos dígitos en los ingresos por ventas, la recepción de pedidos y los beneficios, informando de nuevas ganancias en ambas divisiones y en todas las geografías.

Sartorius

"El año de la pandemia de 2020 fue excepcional y muy desafiante también para Sartorius. En primer lugar, nos alegramos de no haber tenido que reportar ningún número elevado de infecciones o enfermedades graves entre nuestros empleados. Además, en un entorno muy intenso y exigente, también experimentamos el año de crecimiento más fuerte en la historia reciente de la compañía y, al mismo tiempo, pudimos completar varias adquisiciones estratégicamente importantes", dijo el presidente del Consejo Ejecutivo y CEO Joachim Kreuzburg. "Nuestra estrategia y nuestro modelo de negocio no sólo han demostrado ser especialmente resistentes frente a la pandemia. Sartorius también ha contribuido directamente a la superación de esta pandemia: cada día, suministramos productos y tecnologías esenciales a los fabricantes de vacunas de todo el mundo para producir vacunas contra el coronavirus. Nuestros empleados han superado retos considerables en el último año. Un gran agradecimiento a todo el equipo internacional de Sartorius por el fantástico trabajo realizado".

Mirando al año en curso y hacia el futuro, Kreuzburg sigue siendo optimista en general: "La pandemia aún no ha terminado, por lo que la protección de la salud de nuestros empleados sigue siendo nuestra principal prioridad. En este entorno, incluso las previsiones a corto plazo están sujetas a una mayor incertidumbre. Sin embargo, desde la perspectiva actual, esperamos un fuerte crecimiento para 2021 y más allá. Por eso aceleraremos y ampliaremos de nuevo la expansión de nuestras capacidades de producción, sobre todo en nuestros centros de Alemania, Puerto Rico y China. Además, hemos aumentado considerablemente nuestros objetivos a medio plazo para 2025 y ahora planeamos aumentar nuestras ventas hasta unos 5.000 millones de euros."

Evolución del negocio del Grupo

Según las cifras preliminares, el volumen de ventas del Grupo aumentó en un 30,2%, alcanzando casi 2.336 millones de euros en monedas constantes (reportado: +27,8%). De esta manera, Sartorius superó su previsión de principios de año, que preveía un aumento de los ingresos por ventas de entre el 10 y el 13 por ciento y que había sido elevada durante el año. En concreto, esto se debió a dos efectos: Además del fuerte crecimiento orgánico, la consolidación de las últimas adquisiciones contribuyó en 7 puntos porcentuales a la expansión no orgánica. Además, los preparativos de varios clientes biofarmacéuticos para fabricar vacunas contra el coronavirus y la terapéutica Covid-19 también tuvieron un impacto positivo. La influencia de estos efectos relacionados con la pandemia en el crecimiento consolidado fue de 8 puntos porcentuales.

La entrada de pedidos creció de forma aún más dinámica que los ingresos por ventas y aumentó un 49,0% en monedas constantes hasta los 2.836 millones de euros (reportado: +46,2%). Los pedidos relacionados con la pandemia representaron cerca de 14 puntos porcentuales de crecimiento.

El EBITDA subyacente también aumentó de forma muy significativa, mostrando un incremento sobreproporcionado en relación con los ingresos por ventas, en un 39,6% hasta los 692 millones de euros. El margen respectivo aumentó de un año a otro del 27,1% al 29,6%. Las economías de escala en la División de Soluciones de Bioprocesos influyeron principalmente en este sustancial aumento de la rentabilidad, aunque también contribuyó a este efecto la evolución desproporcionada de los costes en algunas áreas como consecuencia de la pandemia, como la importante reducción de los viajes de negocios, así como la disminución de las nuevas contrataciones en áreas no productivas. Las últimas adquisiciones tuvieron un efecto ligeramente positivo en el margen de beneficios, mientras que los vientos en contra de las divisas tuvieron un impacto algo dilutivo. El beneficio neto relevante del Grupo aumentó en relación con las ventas, un 42,9%, hasta los 299 millones de euros. El beneficio subyacente por acción ordinaria fue de 4,37 euros (año anterior: 3,06 euros) y por acción preferente, de 4,38 euros (año anterior: 3,07 euros).

Evolución del negocio de las regiones

El Grupo volvió a aumentar sus ingresos en dos dígitos en las tres geografías. En particular, en las regiones de EMEA y América, Sartorius se benefició de la demanda adicional en relación con el desarrollo y la fabricación de vacunas contra el coronavirus y la terapéutica Covid-19. La cifra de negocios en América, que representa alrededor del 35% del total de las ventas del Grupo, aumentó fuertemente, también debido a las adquisiciones, en un 32,8%, alcanzando los 812 millones de euros. Los ingresos de ventas en la región EMEA, que aportó la mayor cuota de alrededor del 40% a los ingresos totales del Grupo, ascendieron a 935 millones de euros, con un aumento del 28,4%. La región de Asia-Pacífico, que genera alrededor del 25% de las ventas del Grupo, registró unos ingresos por ventas de 588 millones de euros, con un aumento del 29,6%. (Todas las cifras de crecimiento de los ingresos por ventas en monedas constantes)

Indicadores financieros clave

Sartorius invirtió sustancialmente en la ampliación de su capacidad en 2020 para satisfacer la alta demanda. La relación entre los gastos de capital (CAPEX) y los ingresos por ventas se mantuvo en dos dígitos, con un 10,3%, a pesar del fuerte crecimiento de las ventas (año anterior: 12,3%). Los fondos propios aumentaron a finales de año de 1.093 millones de euros a 1.402 millones de euros. El ratio de fondos propios del Grupo siguió manteniéndose en un nivel sólido del 29,9 por ciento, incluso después del cierre de las adquisiciones y del aumento del balance total debido a una posición de efectivo significativamente ampliada (31 de diciembre de 2019: 38,1 por ciento). La deuda neta con respecto al EBITDA subyacente aumentó como se esperaba, de 2,0 a finales de 2019 a 2,6 para el período finalizado el 31 de diciembre de 2020.

Más de 10.600 empleados

A finales de 2020, el Grupo empleaba a 10.637 personas en todo el mundo. En comparación con la plantilla del año anterior, esta cifra era por tanto 1.601 más alta. El aumento se debió principalmente a la contratación de personal de producción adicional en los centros de fabricación de la empresa con una utilización de la capacidad especialmente alta. Al final del periodo de referencia, había unos 7.100 empleados en la región EMEA, más de 1.900 en América y unos 1.600 en la región Asia | Pacífico.

Evolución del negocio de las divisiones

Ambas divisiones contribuyeron con tasas significativas al crecimiento de las ventas. La División de Soluciones de Bioprocesos, que ofrece una amplia gama de tecnologías innovadoras para la fabricación de productos biofarmacéuticos, se expandió a un ritmo excepcionalmente dinámico en el año de referencia, con un aumento de las ventas del 34,4% hasta los 1.783 millones de euros (reportado: +32,0%). Además del fuerte crecimiento orgánico en todas las categorías de productos y zonas geográficas, los efectos de la pandemia sumaron unos 12 puntos porcentuales, de los cuales la mayor parte fueron atribuibles a las ventas adicionales en relación con el aumento de la capacidad de producción de vacunas contra el coronavirus y la terapéutica Covid-19. Cerca de 5 puntos porcentuales del crecimiento de la división se debieron a la consolidación de las adquisiciones más recientes.

La entrada de pedidos evolucionó aún más fuertemente que los ingresos por ventas, aumentando un 56,4% a monedas constantes (reportado: +53,5%) hasta los 2.238 millones de euros, con los efectos de la pandemia descritos anteriormente teniendo un impacto positivo de alrededor de 17 puntos porcentuales.

El EBITDA subyacente de la División de Soluciones de Bioprocesos fue de 576 millones de euros, lo que supone un aumento del 46,5%, muy por encima de la cifra del año anterior, que fue de 393 millones de euros. Debido a las economías de escala y a la evolución de los costes, en cierta medida desproporcionados, relacionados con la pandemia, el margen respectivo de la división aumentó de un año a otro del 29,1% al 32,3%. Los vientos en contra de las divisas tuvieron un impacto ligeramente negativo, mientras que las adquisiciones más recientes no tuvieron ningún efecto significativo en el margen de beneficios de la división.

La División de Productos y Servicios de Laboratorio, especializada en equipos y tecnologías para la investigación en ciencias de la vida y los laboratorios farmacéuticos, logró un aumento de las ventas en 2020 del 18,1%, hasta 553 millones de euros (reportado: +16,1%). Las adquisiciones contribuyeron en unos 15 puntos porcentuales; el impacto neto de diversos efectos compensatorios de la pandemia sumó un punto porcentual menos. Así, la división se enfrentó en el primer semestre a un entorno económico extremadamente difícil, especialmente en China y EE.UU., debido a la pandemia. Esto provocó un descenso de los ingresos por ventas en algunos segmentos de productos. En el segundo semestre, los efectos de rebote y recuperación se hicieron sentir cada vez más. En particular, la demanda fue elevada para productos como las membranas de diagnóstico y las puntas de pipeta utilizadas en las pruebas de coronavirus. La cartera de bioanalítica de la división, que incluye el negocio de análisis de proteínas adquirido a Danaher, también creció de forma dinámica. La entrada de pedidos aumentó incluso más que los ingresos por ventas, con un 26,4% (reportado: +24,1%) hasta los 598 millones de euros.

El EBITDA subyacente de la División de Productos y Servicios de Laboratorio aumentó un 13,2%, pasando de 103 millones de euros un año antes a 116 millones de euros en el año de referencia; el margen correspondiente alcanzó el 21,0% en relación con el 21,6% del año anterior. La principal razón del ligero descenso fue la menor utilización de la capacidad en algunas plantas en la primera mitad del año debido a la pandemia, mientras que las adquisiciones más recientes tuvieron un impacto positivo de 2 puntos porcentuales en el margen de la división. Los tipos de cambio no tuvieron ningún efecto significativo en el margen de beneficios de la división.

Previsión para 2021

Sartorius prevé un crecimiento rentable también en 2021. Por lo tanto, se prevé que la facturación consolidada aumente entre un 19% y un 25%. Se espera que la consolidación inicial de las adquisiciones contribuya a este crecimiento en unos 5,5 puntos porcentuales, y el impacto de los negocios relacionados con la pandemia en los ingresos del Grupo es difícil de estimar en este momento y es probable que ascienda hasta 6 puntos porcentuales. En cuanto a la rentabilidad, la empresa prevé que su margen de EBITDA subyacente se sitúe en torno al 30,5%, frente al 29,6% del año anterior. Debido al dinámico crecimiento orgánico, Sartorius está ampliando y acelerando la expansión de las capacidades de producción y de su infraestructura digital. Como resultado, se espera que el ratio de CAPEX se sitúe en torno al 15 por ciento (año anterior: 10,3 por ciento).

Para la División de Soluciones de Bioprocesos, el Consejo Ejecutivo espera que las ventas crezcan entre un 22% y un 28%, siendo probable que la consolidación de las adquisiciones más recientes contribuya con unos 6 puntos porcentuales y los efectos de la pandemia con hasta 8 puntos porcentuales. Para el margen de EBITDA subyacente de la división, la dirección prevé un aumento moderado hasta alrededor del 33% (año anterior: 32,3%), después de que la evolución desproporcionada de los costes como consecuencia de la pandemia hubiera aumentado adicionalmente este margen en el año anterior, especialmente en esta división, y ahora que los efectos correspondientes resultantes de la demanda reprimida se incluyen en esta proyección.

Se prevé que la División de Productos y Servicios de Laboratorio aumente sus ingresos por ventas entre un 10% y un 16%, y se espera que las adquisiciones más recientes contribuyan al crecimiento en unos 5 puntos porcentuales. No se prevén efectos de la pandemia, salvo que los laboratorios vuelvan a cerrarse en el marco de cierres potencialmente muy amplios. En cuanto al margen de EBITDA subyacente de la división, se prevé un aumento sustancial hasta aproximadamente el 23,0% (año anterior: 21,0%).

Todas las previsiones se basan en monedas constantes, como en los últimos años. Además, la empresa parte de la base de que la economía mundial se recuperará cada vez más a medida que avance el año en curso y de que las cadenas de suministro se mantendrán estables.

Actualización de los objetivos a medio plazo hasta 2025

Ya en 2018, la dirección presentó su estrategia y sus objetivos a largo plazo para el periodo de 2020 a 2025. Los objetivos para 2025 se han actualizado ahora y se han elevado en parte, dados los resultados obtenidos en la División de Soluciones de Bioprocesos en 2020 y el consiguiente aumento de los valores de referencia, así como las expectativas de futuro crecimiento orgánico en este segmento.

En consecuencia, Sartorius planea ahora aumentar sus ingresos de ventas consolidados a unos 5.000 millones de euros en el período de cinco años hasta 2025 (objetivo anterior: unos 4.000 millones de euros). La empresa pretende lograr este aumento en ambas divisiones principalmente a través del crecimiento orgánico, así como adicionalmente mediante adquisiciones. Se prevé que el margen de EBITDA subyacente del Grupo aumente a alrededor del 32% (objetivo anterior: alrededor del 28%). Para la División de Soluciones de Bioprocesos, la empresa prevé ahora unos ingresos por ventas de unos 3.800 millones de euros (previsión anterior: unos 2.800 millones de euros), con un margen de EBITDA subyacente de alrededor del 34% (previsión anterior: alrededor del 30%). Las perspectivas para la División de Productos y Servicios de Laboratorio se mantienen sin cambios, con una previsión de ingresos por ventas de unos 1.200 millones de euros y un margen de EBITDA subyacente de aproximadamente el 25%.

Estas proyecciones se basan en la hipótesis de que, por término medio, los márgenes de las futuras adquisiciones serán inicialmente algo inferiores y, tras la integración, se situarán en un nivel comparable al de las actividades actuales del Grupo, y de que no habrá cambios relevantes en los tipos de cambio clave.

La dirección señala que la dinámica y la volatilidad de los sectores de las ciencias de la vida y la biofarmacia han aumentado en los últimos años y que la pandemia de coronavirus ha amplificado aún más esta tendencia, por lo que las previsiones plurianuales muestran una incertidumbre aún mayor que la habitual.

Nota: Este artículo ha sido traducido utilizando un sistema informático sin intervención humana. LUMITOS ofrece estas traducciones automáticas para presentar una gama más amplia de noticias de actualidad. Como este artículo ha sido traducido con traducción automática, es posible que contenga errores de vocabulario, sintaxis o gramática. El artículo original en Inglés se puede encontrar aquí.