Chemiebranche steht 2017 vor Rekordjahr bei M&A

Pharmabranche legt Fokus auf Biotechs

Für 2017 deuten mehrere anstehende Übernahmen – insbesondere in der Agrochemie - ein Rekordjahr für den Chemiesektor an. So beläuft sich das Volumen der zehn größten bereits angekündigten Transaktionen und Fusionen in der Chemiebranche auf 181,9 Milliarden US-Dollar. Deutsche Unternehmen sind an diversen Mega-Transaktionen und Fusionen beteiligt. Das zeigt eine KPMG-Analyse, die auf Zahlen von Thomson Reuters beruht.

geralt, pixabay.com, CC0

Deutsche Chemiekonzerne sind dabei, insbesondere in den USA in Unternehmen der margenstarken und mit hohen Eintrittsbarrieren verbundenen Spezialchemie zu investieren. BASF hat den Lackspezialisten Chemetall für 3,2 Milliarden Dollar akquiriert. Evonik kündigte im ersten Halbjahr 2016 mit der 3,8 Milliarden Dollar-Übernahme des Spezialchemiegeschäfts von Air Products den größten Deal seiner Unternehmensgeschichte an. Darüber hinaus gab der Konzern die Übernahme des Silica-Geschäfts von J.M. Huber für 630 Millionen US-Dollar bekannt. Im zweiten Halbjahr 2016 brachte Lanxess mit der angekündigten Übernahme von Chemtura, ein Anbieter von hochwertigen Flammschutz- und Schmierstoff-Additiven, weitere Dynamik in den Markt der Spezialchemie.

Außerhalb der Spezialchemie kündigten Linde und Praxair den Merger zum größten Hersteller von Industriegasen an. Zusammen erreichen die Unternehmen eine Marktkapitalisierung von 65 Milliarden US-Dollar. Weiterhin treibt Bayer die Konsolidierung des Agrochemie-Marktes maßgeblich voran.

Vir Lakshman, Leiter des Bereichs Chemie und Pharma bei KPMG Deutschland: „Chemieunternehmen forcieren strategische M&A-Aktivitäten, um ihre Positionierung in dem langfristig attraktiven Wachstumsmarkt der Agrochemie auszubauen. Branchenführer wie Bayer und Monsanto setzen zudem auf strategische Investitionen und langfristige Partnerschaften mit anderen Technologieanbietern, um digitale Lösungen zur Bewirtschaftung von Ackerflächen anbieten zu können. Dieser Trend wird auch durch eine KPMG-Studie zur digitalen Transformation der chemischen Industrie bestätigt.“

Konsolidierungstrend in der globalen Agrochemie

Insbesondere im Agrochemie-Markt kündigen sich aufgrund der M&A-Aktivitäten des vergangenen Jahres deutliche Veränderungen unter den Marktführern an. Allen voran: Bayers Bestrebungen, den amerikanischen Saatgut-Weltmarktführer Monsanto für 66 Milliarden US-Dollar zu übernehmen, um so zum Weltmarktführer in den Bereichen Pflanzenschutz und Saatgut aufzusteigen. Im vergangenen Jahr stimmte außerdem Syngenta der Übernahme durch den staatlichen chinesischen Chemiegiganten ChemChina für 43 Milliarden Dollar zu. Angestoßen worden war die Konsolidierungswelle 2015 durch die angekündigte Fusion von Dow Chemicals und DuPont mit einer kombinierten Marktkapitalisierung von ca. 130 Milliarden US-Dollar.

Bilanz 2016: Deutlicher Rückgang bei M&A

Weltweit haben Chemie- und Pharmakonzerne im vergangenen Jahr Fusionen und Übernahmen im Wert von 257 Milliarden US-Dollar abgewickelt. Das bedeutet im Vergleich zu 2015 (372 Milliarden US-Dollar) eine Abnahme um 31 Prozent. In der Chemiebranche kam es insgesamt zu M&A-Deals im Volumen von 72 Milliarden Dollar (bei 774 Transaktionen). Der französische Konzern Air Liquide verzeichnete mit der 13,4 Milliarden US-Dollar schweren Übernahme des amerikanischen Konkurrenten Airgas die größte Chemie-Transaktion des Jahres 2016.

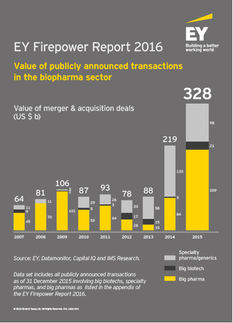

Im Pharmasektor hat sich das M&A-Volumen reduziert, weil weniger „Mega-Deals“ zu verzeichnen waren. So schloss die globale Pharmaindustrie 2016 insgesamt 778 Transaktionen im Wert von 185 Milliarden US-Dollar ab. Dabei belief sich der Gesamtwert der zehn größten Transaktionen auf 124,4 Milliarden US-Dollar, ein Rückgang um 30 Prozent zu 2015. Dies lag unter anderem daran, dass bereits geplante Deals doch nicht zustande kamen. So scheiterte etwa die in 2015 angekündigte 160 Milliarden US-Dollar-Fusion von Pfizer und Allergan.

Patentabläufe treiben M&A-Aktivitäten an

Marktanalysen zufolge sind zwischen 2016 und 2022 rund 250 Milliarden US-Dollar Umsatz der Pharmabranche gefährdet, weil in diesem Zeitraum Patente auslaufen. Bei einzelnen Firmen kann das sogar über 60 Prozent der Unternehmensumsätze ausmachen. Für den Generika-Markt wiederum bedeuten diese Patentabläufe ein Umsatzwachstum von 80 Milliarden US-Dollar (2016) auf erwartete 103 Milliarden Dollar im Jahr 2020. Um die Positionierung in diesem globalen Wachstumsmarkt weiter zu stärken, übernahm Teva Allergans Generika-Sparte für 40,5 Milliarden Dollar - die größte Transaktion im vergangenen Jahr. Außerdem stellen Patentabläufe einen Anreiz für strategische Investitionen in die Pharma-Pipelines dar.

Pharma investiert vermehrt in Biotech-Unternehmen

Rund sechs der zehn größten Transaktionen 2016 beinhalten auf Käufer-Seite einen großen Pharma Player und ein US-Biotech als Target. Shire sowie Pfizer investierten dabei jeweils in gleich zwei Biotechs: Shire akquirierte Baxalta für 32 Milliarden sowie Dyax für 6,5 Milliarden Dollar. Beide Unternehmen helfen Shire, die Position als Weltmarktführer im Bereich der „rare diseases“ zu stärken. Pfizer wiederum überbot Sanofi im Milliardenpoker um den Biotech-Krebsspezialisten Medivation und zahlte einen Kaufpreis von 14 Milliarden Dollar. Pfizer hatte zuvor bereits die Übernahme des Biotech-Dermatologiespezialisten Anacor für 5,2 Milliarden Dollar abgeschlossen.

Vir Lakshman: „Viele pharmazeutische Unternehmen setzen auf die Übernahme von Biotech-Unternehmen, um ihre Pipelines gezielt mit Assets auszubauen, die sich in der Spätphase der Entwicklung befinden. Solche Maßnahmen verringern die Abhängigkeit von Medikamenten, deren Patente zeitnah auslaufen.“